استراتژی مارتینگل

مارتینگل چیست؟

مارتینگل در لغت به معنی شرط بندی است. ولی از اوایل قرن 18 میلادی در فرانسه به استراتژی هایی که در شرط بندی به کار برده می شد مارتینگل گفته شد. یکی از ساده ترین شرط بندی ها پرتاب سکه است. به این صورت که اشخاص بر روی نتیجه پرتاب سکه شرط بندی می کردند و اگر نتیجه پرتاب شیر بود شخص برنده شرط بندی می شد و اگر خط بود شرط را باخته بود. بدیهی است که در این روش احتمال برنده شدن یا بازنده شدن 50 درصد است.

اما در روش مارتینگل شخص از یک قاعده خاص در شرط بندی استفاده می کند، به طوری که در صورت تکرار شرط بندی با یک بار برنده شدن تمام ضررهای قبلی خود را جبران کند و در نهایت منجر به سود او خواهد شد. در این روش با هر بار باخت مبلغ شرط بندی در مرحله بعدی دو برابر می گردد ولی در صورت برد مبلغ تغییری نخواهد کرد و در صورت تمایل شرط بندی را از ابتدا به عنوان یک بازی جدید آغاز خواهد کرد.

یک مثال ساده

بهتر است با یک مثال ساده بحث را ادامه دهیم. تصور کنید در یک شرط بندی پرتاب سکه روی مبلغ 100 تومان شرط بسته ایم. در صورتی سکه شیر بیاید 100 تومان بدست می آوریم و در صورتی که خط بیاید 100 تومان از دست می دهیم.

خب بازی را شروع می کنیم و فرض می کنیم با پرتاب اول 100 تومان از دست می دهیم. پس حالا باید برای بار دوم سکه را پرتاب کنیم ولی طبق قاعده ای که در بالا توضیح داده شد این بار باید مبلغ شرط بندی را دو برابر کنیم. حالا باید روی 200 تومان شرط بندی کنیم. اگر نتیجه پرتاب دوم شیر بود، 200 تومان برنده می شویم، که با احتساب 100 تومان زیان مرحله اول، 100 تومان سود برایمان باقی می ماند. ولی اگر نتیجه این بار هم به زیان ما بود با احتساب زیان اولیه، 300 تومان ضرر کرده ایم و باید وارد مرحله سوم پرتاب سکه شویم. این بار باید دوباره مبلغ شرط را دوبرابر کنیم. یعنی روی 400 تومان شرط بندی کنیم. فکر کنم دیگر متوجه ماجرا شده اید. اگر این بار بخت با ما یار باشد و سکه شیر بیاید 400 تومان برنده شده ایم که با در نظر گرفتن 300 تومان ضرر قبلی باز هم 100 تومان سود نصیبمان شده است ولی اگر این بار هم پرتاب سکه به ضرر ما باشد، 400 تومان دیگر به ضررهایمان اضافه می شود و جمع ضررهای ما به 700 تومان خواهد رسید. خب حالا باید مرحله بعدی را شروع کنیم و این بار بر روی 800 تومان یعنی دو برابر مرحله قبلی شرط بندی کنیم و طبیعتا اگر این بار برنده بازی شویم با احتساب 700 تومان ضرر قبلی، به 100 تومان سود دست خواهیم یافت و بازی تمام می شود، ولی اگر باز هم سکه به نفع ما نچرخید باید بازی را به همین صورت آنقدر ادامه دهیم تا یک بار برنده شویم و بازی تمام شود.

البته بدیهی است که باید آنقدر سرمایه داشته باشیم تا بتوانیم بازی را تا مرحله برد ادامه دهیم، وگرنه نتیجه ای جز زیان در برایمان به ارمغان نخواهد آورد.

نحوه مارتینگل در بورس

در بالا یک مثال ساده از روش مارتینگل در شرط بندی پرتاب سکه را با هم بررسی کردیم. حالا میخواهیم روش مارتینگل را به عنوان یک استراتژی معاملاتی در بازار بورس مورد بررسی قرار دهیم. برای این کار هم بهتر است با یک مثال پیش برویم.

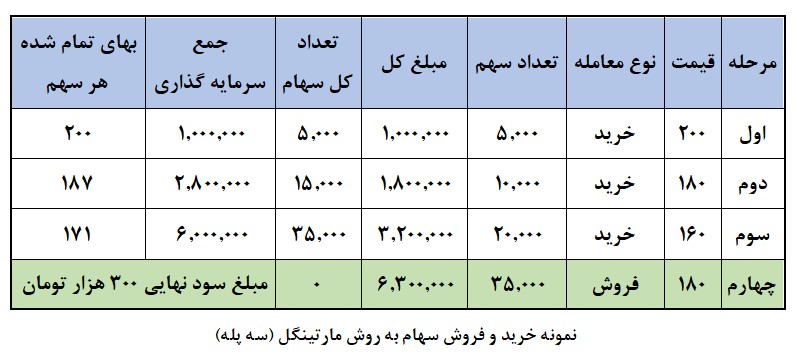

فرض کنید می خواهیم تعداد 5 هزار سهم از شرکتی را به مبلغ 200 تومان (با حد ضرر 150 تومان و حد سود 250 تومان) خریداری نماییم. پس باید در این مرحله یک میلیون تومان از سهم شرکت مذکور را بخریم. (در این مثال جهت سهولت محاسبه هزینه های کارمزد و مالیات در نظر گرفته نشده است). قصد داریم پس از 25 درصد رشد در قیمت 250 تومان از سهم خارج شویم و مبلغ 250 هزار تومان سود کسب کنیم. ولی از آنجا که همیشه این امکان وجود دارد که بازار بر خلاف تحلیل و انتظار ما حرکت کند، تصور کنید قیمت سهم افت کرده و تا مبلغ 180 تومان کاهش پیدا می کند. با این حساب ما وارد 100 هزار تومان ضرر شده ایم ولی چون هنوز حد ضررمان فعال نشده و روش و استراتژی ما مارتینگل است باید این بار در قیمت 180 تومان به میزان دو برابر مرتبه قبلی از سهام همان شرکت خرید کنیم.

پس در این مرحله تعداد 10 هزار سهم دیگر را به مبلغ 180 تومان خریده و جمع سهام ما 15 هزار سهم می شود و میانگین بهای تمام شده هر سهم تقریبا 187 تومان شده است.

حالا در صورتی که سهم به قیمت اولیه یعنی 200 تومان رسید ما تمام 15 هزار سهم را فروخته و با 200 هزار تومان سود از معامله خارج می شویم. ولی اگر باز هم قیمت سهم شروع به افت کرد و تا قیمت 160 تومان کاهش پیدا کرد. مجددا دوبرابر مرحله قبلی اقدام به خرید می کنیم. پس 20 هزار سهم را به قیمت 160 تومان خریده و مبلغ 3 میلیون و 200 هزار تومان دیگر به سرمایه خود اضافه می کنیم.

حالا تعداد کل سهام ما به 35 هزار سهم و سرمایه گذاری ما به 6 میلیون تومان رسیده و میانگین بهای تمام شده هر سهم تقریبا 171 تومان است. فرض کنیم از اینجا قیمت سهم شروع به رشد می کند. به محض رسیدن به پله بالایی (اولین مقاومت) یعنی روی قیمت 180 تومان تمام 35 هزار سهم را به صورت یکجا فروخته و با 300 هزار تومان سود از معامله خارج می شویم.

نکته مهم این است که در صورتی که قیمت سهم بعد از خرید مرحله سوم نیز به کاهش خود ادامه داد، با توجه به اینکه حد ضرر تعریف شده 150 تومان بوده است باید در قیمت 150 تومان تمام سهام را فروخته با ضرر پیش بینی شده از معامله خارج شویم.

پله های خرید

در مثال بالا پله های خرید و فروش صرفا جهت مثال آورده شده بود ولی در معاملات واقعی این پله ها می بایست بر اساس خطوط حمایت و مقاومت که از کف و سقف های قبلی بدست می آیند و یا پیوت ها، یا بر مبنای هر ابزار تحلیلی دیگری به دست می آیند و در استراتژی خودمان تدوین کرده ایم تعریف شوند.

در این روش باید تعداد پله های خرید و مقدار هر خرید، از قبل مشخص شده باشد و سرمایه لازم برای پله های خرید از قبل در نظر گرفته شده باشد. همچنین میزان حد ضرر نیز مشخص و بر اساس مدیریت ریسک و سرمایه تعریف شده باشد.

سخن پایانی

معامله گری به روش مارتینگل معمولا در بازارهای رنج و نوسانی میتواند برای معامله گران سود آور باشد. در صورتی که بازار به صورت رالی و پرشتاب نزولی یا صعودی باشد این روش معامله گری مثمر ثمر نخواهد بود.